Qu’est-ce qu’une « action jumelée » et pourquoi le président d’Unibail Rodamco a-t-il transformé l’action Unibail-Rodamco de la foncière cotée au CAC 40 en un véhicule boursier compliqué, plein d’embrouilles, interdit de PEA, inédit en France et qui n’a pas fini d’être mal compris des actionnaires ?

Au lendemain du rapprochement entre Unibail Rodamco SE et Westfield, le projet d’éviction du Plan d’épargne en action, de ce nouveau titre Unibail Rodamco Westfield (code FR0013326246 URW coté à Amsterdam) inscrit d’office au CAC40, a mis la puce à l’oreille.

La naissance de « l’action jumelée »

Interrogé par un actionnaire un peu perdu, Minoritaires.com a essayé de comprendre ce que cachaient les multiples transferts d’actifs dans tous les sens (qualifiés « d’acquisition ») entre la foncière Unibail Rodamco et les trois principales entités australiennes jumelées qui composaient l’ensemble Westfield. Le tour de bonneteau s’était achevé le 4 juin 2018. A cette date, l’action Unibail-Rodamco (code FR0000124711 UL ) avait été effacée des comptes de tous les actionnaires et remplacée dans la nuit par un curieux titre Unibail Rodamco Westfield (code FR0013326246 URW) qui devait être coté dès le lendemain sur Euronext, à Paris et Amsterdam, et inscrit au CAC40, comme si de rien n’était.

Qualifié d' »action jumelée », le tître Unibail Rodamco Westfield intriguait. D’abord parce que ce n’était pas vraiment une action. Ensuite parce que contrairement à ce qu’on comprenait dans les communiqués, le titre n’était pas adossé à un groupe mais à deux sociétés juridiquement distinctes. Enfin, parce le comité scientifique des indices d’Euronext avait cru bon de faire rentrer cette nouvelle « action à deux têtes » par la petite porte du CAC40 sans en faire mention dans son communiqué.

Quelle drôle d’histoire ! Pourquoi les autorités de marché avaient-elles autorisé la cotation d’un titre aussi déroutant, affublé d’une communication que certains pourraient peut-être qualifier de « trompeuse » et dont les caractéristiques restaient floues ? Pourquoi l’AMF et Euronext avaient-ils expédié les actionnaires vers l’inconnu ?

Le service de communication d’Unibail Rodamco a refusé toute explication malgré plusieurs les mails détaillés qui lui ont été adressés. Celui de l’AMF a botté en touche car « il ne pouvait s’exprimer sur un titre en particulier ». Pour essayer de comprendre, minoritaires.com s’est donc plongé dans la documentation mise en ligne, à savoir :

- les informations du site internet urw.com,

- les 280 pages du document E traduites en français concernant les apports d’actifs entre Unibail Rodamco et Westfield

- les 800 pages en anglais du prospectus d’admission des « actions jumelées » à la cote, visées par l’AMF, qui donnait ainsi son feu vert pour la cotation en Bourse de la fameuse « action jumelée URW », le 5 juin dernier. Ce document n’incluait qu’un résumé très sommaire de 24 pages en français.

- les informations publiées sur le site de l’Aurorité des marchés financiers

Le régime fiscal avantageux des foncières cotées, à tout prix

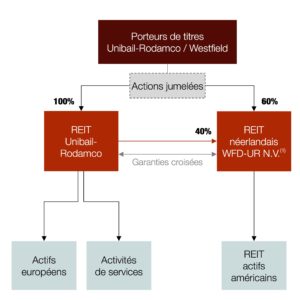

Les découvertes ont été surprenantes. D’abord, il faut noter tout d’abord, que l’acquisition par Unibail Rodamco SE de Westfield se limitera dans les faits à prendre le contrôle à 100 % de deux tiers seulement des actifs de Westfield, ceux basés en Europe. La société qui reste présidée par Christophe Cuvillier n’a mis la main que sur 40 % des foncières américaines Westfield.

Ensuite, il est apparu assez vite que le but de cette opération de rapprochement entre Unibail-Rodamco et la constellation de foncières Westfied, était certes de combiner la détention et l’exploitation d’un des plus importants portefeuilles d’immobilier commercial au monde mais surtout de continuer à ne pas payer d’impôt sur les bénéfices¹, ni au Royaume-Uni, ni en Espagne, ni en France, ni aux Etats-Unis. Or pour cela, il fallait, entre autre, être une foncière américaine aux Etats-Unis, une foncière européenne en France et, en plus trouver un moyen de rester coté en Bourse.

D’où, probablement, cette opération complexe qui conduit à importer d’Australie l’énigmatique « action jumelée », une mauvaise traduction de ce qu’on nomme là bas « stapled securities » c’est à dire « titres agrafés ». Répandu au pays des kangourous, ce montage, avantageux fiscalement, est d’ailleurs dans le viseur des autorités du pays car les avantages fiscaux qu’il procure commencent à peser sur le budget australien.

Pour comprendre ce qu’est ce « titre agrafé » Unibail Rodamco Westfield, il faut revenir sur l’opération de rapprochement assortie d’une optimisation fiscale, avec qui, il forme un tout. Sa mise au point a bénéficié de l’inspiration de seize cabinets d’avocats et fiscalistes¹¹, de 5 banques d’affaires parmis les plus prestigieuses au monde. Elle a aussi fait travailler une myriade d’évaluateurs, de commissaires aux apports et de communicants, qui se sont penchés sur le berceau d’ Unibail Rodamco Westfield pour arriver à garder les avantages fiscaux qui vont faire perdurer plus d’un 1 milliard € d’économie d’impôt annuelle au nouvel ensemble, selon nos calculs. Les coûts d’acquisition qui incluent les commissions de ces experts ainsi que « les coûts liés » sont pour leur part évalués à 260 millions € (base des comptes 2017 pro forma – page 82 et suivantes du document E).

En quoi consiste exactement le rapprochement Unibail Rodamco-Westfield ?

Unibail Rodamco a présenté son projet d’acquisition de Westfield en décembre 2017 sans s’embarrasser de trop de détail. Les actionnaires individuels n’en ont pas bien mesuré la portée. Or, pour une fois, l’opération a été vite bouclée et les communicants sont restés très discrets. Fin de celle-ci, le 5 juin dernier, date à laquelle on s’est aperçu que l’affaire était devenue très compliquée avec des apports d’actifs non pas à une mais deux sociétés séparées mais soit disant « jumelées », qui pour simplifier les choses étaient cotées ensemble au travers d’un seul véhicule boursier, « la fameuse action jumelée ».

Entre-temps le titre avait perdu 20 % de sa valeur et il continuait à chuter. Un certain nombre d’institutionnels avaient vendu. Mais les actionnaires individuels, eux, se retrouvaient « gros jean comme devant » avec un titre qui s’était effondré alors même qu’on allait les obliger à le vendre sous prétexte que « l’action jumelée » n’avait plus sa place dans le Plan d’épargne en actions. Sacrée déconvenue.

Mais revenons sur l’opération. Dans un premier temps, le rapprochement entre Westfield et Unibail Rodamco (UR) s’est soldé par une attribution aux actionnaires de Westfield de la start-up OneMarket, c’est à dire les activités digitales de Westfield basées en Californie ( le big data ), puis par un versement en cash de 5 milliards € par Unibail Rodamco SE. Concomitamment, les actifs des deux groupes ont été redistribués dans deux sociétés. Unibail Rodamco SE a ajouté aux siens, les actifs européens de Westfield (principalement des centres commerciaux au Royaume Uni et en Italie) et certains services. Tandis que WAT, l’entité détenant les centres commerciaux américains de Westfield ( 4 milliards d’actif net soit 1/3 de Westfield) entrait dans le giron d’une nouvelle société à responsabilité limitée, taillée sur mesure, baptisée WFD Unibail Rodamco, localisée aux Pays Bas et dont Unibail Rodamco SE allait prendre 40 % ( actions B). Le reste 60 % (actions A) serait rémunéré par des titres WFD UR émis au profit des actionnaires de Westfield…

Vous avez du mal à suivre ? Nous aussi. Toujours est-il qu’Unibail Rodamco SE (UR SE) et WFD Unibail Rodamco (WFD UR) évoluent en parallèle et sont liés par des engagements inscrits dans leurs statuts et votés en 2018 par les actionnaires d’UR SE en AG. Ces engagements n’ont rien de ceux qui lient une maison mère et sa filiale. Ceux-ci prévus aux « article 6 », identiques dans chacun des statuts (ici ceux d’UR SE et de WFD UR), stipulent que les achats et ventes d’actions ( ou plutôt les 100 % d’UR SE et les 60 % de WFD UR dites actions A) ne peuvent pas être dissociés, que ceux des « actionnaires » qui achèteront (ou vendront) des actions UR SE, feront la même opération avec WFD UR. Les deux sociétés sont ce qu’on a voulu appeler des sociétés jumelées. Acheter une action UR SE seule, est impossible, vous aurez nécessairement dans le paquet une action A WFD UR. De même la vente sera couplée. C’est pourquoi l’action Unibail-Rodamco a été remplacée d’office par un titre représentant les deux actions, le 5 juin dernier.

Ce jumelage nécessitait d’obtenir une cotation unique qui a été accordée, bien que le prospectus visé par l’AMF ( page 93) spécifie qu’Unibail Rodamco SE et WFD UR n’ont pas de conseil de surveillance commun, ni d’organes de gestion (Directoire) commun et que « du point de vue opérationnel et fiscal, les deux sociétés restent des sociétés indépendantes ». Et bien que ce type de titres n’ait jamais été expérimenté en France. La question est de savoir si l’AMF et Bercy n’ont pas joué aux apprentis sorciers en acceptant de coter l’action jumelée à Paris ? L’avenir le dira.

Post Scriptum : entre juin 2018 et le 11 décembre 2018, URW a encore perdu un quart de sa valeur

Un « groupe à deux têtes » qui n’est pas tout à fait un groupe

Notre Unibail Rodamco SE, société européenne ayant son siège à Paris, ne contrôle donc pas sa soeur WFD Unibail Rodamco de droit néerlandais, dont les actifs sont américains, ce qui ne l’empêche pas de considérer que les deux sociétés forment un « groupe ».

Vraiment ? C’est la masse des actionnaires des deux groupes ( par nature identiques) qui possède la fameuse « action jumelée » représentative du nouvel ensemble à raison de 72 % pour les anciens actionnaires d’Unibail Rodamco et de 28 % pour ceux de l’ex-Westfield. Par conséquent la question se pose : peut-on qualifier cet ensemble international de 3700 personnes³ de « groupe » ? A longueur de pages sur le site internet de URW, ainsi que dans les documents officiels, on parle du « nouveau groupe Unibail Rodamco Westfield (URW) ».

NB : Depuis la publication de cet article, certaines rubriques du site urw.com ont été modifiées par l’entité qui le publie pour tenir compte des informations erronées que nous avions constatées. UR SE a cru bon d’interdire, la reproduction des pages en question et des liens. Nous suspendons ces liens mais nous gardons les éléments pour les lecteurs intéressés (par mail : contact@minoritaires.com ).

Ce qualificatif est-il bien adapté ? Ce n’est pas parce que deux sociétés ont les mêmes actionnaires, qu’elles peuvent se prévaloir de constituer un groupe, font remarquer des avocats australiens. Là-bas, ces structures duales sont qualifiées de « Dual Listed Company » ou sociétés cotées jumelées ou encore de « stapled Group », groupe agrafé. Puisque le conseil de chacune des deux sociétés liées doit prendre ses décisions dans l’intérêt distinct de l’une ou de l’autre des sociétés, et qu’une société ne contrôle pas l’autre, ne serait-il pas trompeur de parler de « groupe » ? Les juristes basés en France sont visiblement ennuyés. Un des « concepteurs » de ce nouveau véhicule boursier en France, Marcus Billam, avocat associé chez Darrois Villey Maillot Brochier publie une chronique sur le site du Cercle des juristes sous le titre « une nouvelle structure particulièrement innovante pour les fusions-acquisitions ». Il préfère la qualifier de « groupe à deux têtes ».

Une action jumelée qui n’est pas tout à fait une action

Et si URW n’est pas un « groupe » avec un holding de tête, « l’action jumelée » URW n’est pas non plus une action dans la mesure où ce n’est pas un titre de capital émis par une société (définition AMF). Le patron d’Euronext Anthony Atthia, interrogé par le site Business Insider, reconnaissait d’ailleurs volontiers en juin la difficile qualification du titre URW. Pour l’accueillir au CAC40 ( en remplacement d’Unibail-Rodamco et alors qu’il faisait sortir LafargeHolcim), le puissant comité scientifique des indices d’Euronext, maître du jeu sur les entrées et les sorties de l’indice phare de la place parisienne (comité dont la composition reste secrète ! ), avait du s’éloigner des règles quantitatives d’admission. C’est ce qu’explique Anthony Attia :

« La plupart du temps la décision est mécanique, à partir de critères mathématiques. Mais il peut y avoir des cas particuliers, quand on assiste à des opérations de fusion et d’acquisition, qui nécessitent une discussion au sein de ce conseil de sages. Par exemple, la société australienne Westfield vient d’être rachetée par Unibail-Rodamco, membre du CAC 40. Cette fusion donne naissance à une forme d’actions particulière, « les actions jumelées » non prévues dans les règles. Ce véhicule a été soumis au conseil, qui a pris la décision de l’admettre au sein de l’indice 40 « confie-t-il.

Pour résumer, des personnes dont l’identité est tenue secrète mais qui font la pluie et le beau temps sur le CAC40, ont décidé qu’URW qui n’est pas une action, serait considéré comme émanant d’un « groupe » né d’une « fusion » et serait admis d’emblée, bien qu’ayant un code différent et n’étant pas cotée à Paris, à remplacer l’ancienne action Unibail-Rodamco cotée au CAC40, sans même devoir être considéré comme une nouvelle admission puisqu’elle ne figure pas dans le communiqué d’Euronext de juin ! Trouvez l’erreur …

Le fait est, comme l’explique le président Anthony Atthia, un peu gêné que la décision n’a pas été basée sur des règles mathématiques. Les actions jumelées ne sont pas prévues dans les règles d’Euronext, ni dans la réglementation Boursière, ni dans le code monétaire et financier, ni même dans le code du commerce. Elles sont le fruit d’un accord contractuel² entre actionnaires via les statuts de deux sociétés, qui ont des actionnaires identiques.

L' »action jumelée » n’est donc pas une « action », c’est un véhicule boursier qui pourrait probablement de ce fait échapper à certains pans de la réglementation et dont les conséquences n’ont pas fini de nous étonner. Il faut d’ailleurs se référer au prospectus d’admission à la cote de 800 pages en Anglais, aux statuts des sociétés jumelées pour essayer de comprendre, quels seront les droits des porteurs, et quelles seront les conséquences de la détention de ce titre. Nous reproduisons ci-dessous le résultat de nos recherches.

« L’action à deux têtes » au Cabinet des curiosités

- Une devinette pour commencer : il est inscrit dans les statuts que les actions WFD UR doivent obligatoirement être inscrites au nominatif tandis que les actions UR SE sont, ou au nominatif , ou au porteur. Ce qui amène à s’interroger: comment les porteurs d’URW doivent-ils inscrire leurs actions au nominatif chez WFD UR pour ne pas perdre leurs droits ? Qu’en est-il du titre URW nominatif ou au porteur ?

- Chaque année, les porteurs d’URW devront voter deux fois pour faire valoir leurs droits: une fois en France, à l’AG d’ UR SE et une fois aux Pays-Bas chez WFD UR (au titre des actions A qu’ils détiennent : 60 % du capital) mais ils doivent savoir que certaines résolutions devront d’abord être acceptées par UR SE via les actions B.

- Les sociétés jumelées UR SE et WFD UR sont protégés des OPA par les complications que rencontrerait un raider du fait de « l’action jumelée ». Il devrait en effet lancer deux OPA sur l’un et l’autre des deux titres des deux sociétés jumelées et se plier à des règles différentes, dans des pays différents, dans des langues différentes. Un peu comme si lui demandait d’attraper deux papillons d’un seul coup de filet. Impossible sans l’accord des dirigeants.

- Les dividendes des deux sociétés seront versés séparément aux actionnaires qui devront courir après leur dû aux Pays Bas et en France, chacun imposé différemment évidemment.

- En cas de cession, le calcul de l’imposition des plus-values nécessitera d’être très calé en mathématique. Il faudra faire le calcul sur non pas une mais sur deux plus-values, en se reportant à la valeur de chaque titre recalculée à la date d’achat puis à la date de cession, à partir des ratios d’allocation d’actifs publiés trimestriellement dans un communiqué. Et pour ceux qui ont eu le titre URW par échange, la valeur initiale de WFD UR étant de zéro, 100 % du prix de revente de WFD sera de la plus-value. L’imposition de la plus-value chez le porteur d’URW, dépendra de sa propre fiscalité dans le pays où on se trouve.

- S’il advient au moment de la distribution des dividendes, qu’un détenteur de titres UR SE et donc URW, passe la barre des 5 % des droits de vote, le fisc français l’obligera à s’engager à garder ses actions au moins trois ans ( faute de quoi le régime fiscal des « SIIC » d’UR SE pourra sauter)

- Les deux sociétés devant conserver pour la cotation indissociable, le même nombre d’actions, la mise en oeuvre du paiement du dividende en actions semble impossible et la distribution d’actions gratuites probablement difficile à gérer. Il est prévu que les actions B WFD UR d’UR SE qui est la seule à ne pas être jumelée, serve de valeur d’ajustement. A voire.

- Enfin, toute plainte en justice concernant le titre jumelé URW (nécessitant de se référer à l’information diffusée dans le prospectus de 800 pages en anglais), devra tenir compte non seulement des coûts de procédure doubles, en France et aux Pays Bas à l’encontre des deux sociétés jumelées mais, du risque de devoir payer des coûts de traduction du prospectus ( voir page 34) . Il y est indiqué que « Toute décision d’investir dans les valeurs mobilières dont l’admission aux négociations sur un marché réglementé est demandée, doit être fondée sur un examen exhaustif du Prospectus dans son ensemble par l’investisseur. Lorsqu’une action est intentée devant un tribunal à propos de l’information contenue ou incorporée par référence dans le présent Prospectus, l’investisseur plaignant peut, selon la législation nationale des États membres de l’Union Européenne ou parties à l’accord sur l’Espace Economique Européen où l’action est intentée, avoir à supporter les frais de traduction du Prospectus avant le début de la procédure judiciaire. » Voilà qui devrait calmer les actionnaires qui auraient envie de contester, puisqu’on peut leur imposer de payer pour commencer, la traduction de 800 pages très ardues en Français et en Néerlandais. Astucieux non ?

Un site d’informations urw.com pour le moins déconcertant

Mis à part les grands fonds de pension comme Blackrock (qui possède 9,98 % des titres URW), rares sont les investisseurs présents à LT, qui disposent d’équipes pour analyser de tels risques juridiques. Qui peut bien s’intéresser à une action jumelée aussi rocambolesque ?

Une acquisition qui n’en est pas tout à fait une, un groupe qui n’est pas tout à fait un groupe et au final une « action jumelée » qui n’est pas tout à fait une action ! Il y a évidemment de quoi être un peu perdu, même si les perspectives de rendement du titre peuvent être assez alléchantes (6 à 8 %).

D’autant que l’actionnaire qui se rend sur le site internet de URW.com , ne s’y retrouve plus du tout. Même le comité scientifique des indices d’Euronext auquel il est fait référence ci-dessus, même l’AMF qui publie sur son site les informations du titre URW comme s’il s’agissait d’UR SE, ont pu être désarçonnés.

La version du site en vigueur avant le 7 août 2018, a laissé s’installer, dans l’esprit des visiteurs, l’idée qu’Unibail Rodamco Westfield est une société qui avait une existence juridique . En compulsant les mentions légales du site à la date du 7-08-2018, nous avons mis un certain temps avant de comprendre qu’elles étaient erronées et que l’identité prêtée à « Unibail Rodamco Westfield SE », son N° SIRET, sa domiciliation était en fait celle d’Unibail Rodamco SE. Partout, depuis juin et à la date du 7 août 2018, Unibail Rodamco Westfield était encore présenté comme un groupe ayant une personnalité juridique et affichant une gouvernance, un conseil de surveillance et un directoire, et nous aurions été induits en erreur si nous n’avions pas passé plusieurs jours à « décortiquer » la documentation réglementée pour comprendre. Ce qui était présenté comme gouvernance d’URW était en fait celle de l’une des deux sociétés jumelées Unibail Rodamco SE . Quant au « titre jumelé » URW, il était présenté comme une continuité de l’action UR SE ce qu’il n’est pas. Le code a changé pour qu’il n’y ait pas de confusion.

Cette présentation curieuse, probablement à dessein, a pu tromper un certain nombre de petits porteurs, et les a conduit constamment à occulter l’existence de l’autre société jumelée WFD UR dont les informations, exclusivement en anglais, sont reléguées au second plan (dans une des rubriques destinée aux « investisseurs »). Cette société WFD UR a-t-elle vraiment une direction indépendante ? Son conseil de surveillance défend-t-il vraiment ses intérêts propres ? Ces questions ne sont évidemment pas sans importance s’agissant de la gouvernance de WFD UR qui n’est pas soumise au code Afep Medef mais à un code de gouvernance néerlandais qui semble moins stricte. L’assemblée générale de WFD UR, votera-t-elle le Say on Pay de ses dirigeants ? Les conflits d’intérêts potentiels seront-ils surveillés ? Les conventions réglementées seront-elles divulguées et votées en AG ? Nous n’avons pas trouvé les réponses.

Mais la question principale est de savoir, comment les autorités françaises et Euronext ont pu offrir la liquidité du CAC40, à un titre (URW) représentatif de deux sociétés à la fois, qui n’est pas échangé sur Euronext Paris à la date où nous écrivons ces lignes, qui rejette les petits porteurs, de deux sociétés qui ne paient pas d’impôt en France, qui n’emploient que 700 salariés dans l’hexagone et qui propose un « titre synthétique » abracadabrant lequel ouvre la porte à l’avenir à n’importe quelle combinaison de sociétés internationales souhaitant profiter du mieux-disant fiscal ?

Nous publierons volontiers les réponses à ces questions.

¹ Régime fiscal des REITs ou en France des SIIC qui prévoit d’exonérer les sociétés foncières de l’impôt sur les sociétés à condition d’être cotées avec un flottant d’au moins 35 %, et sous réserve de distribuer 85 % des bénéfices et la moitié des plus-values.

² Les accords statutaires ne peuvent être rompus s’agissant de l’article 6 (action jumelée ou stapled shares) et chaque société ne pourra retrouver sa liberté de cotation que si les détenteurs des titres agrafés ( dites actions jumelées) votent la modification des statuts chez Unibail Rodamco SE à la majorité des deux tiers, puis si la gouvernance d’UR SE vote cette modification des statuts chez WFD UR via ses actions B chez WFD UR, puis enfin si les détenteurs des titres URW agrafés (actions A soit 60 % du capital) votent dans ce sens à la majorité des deux tiers.

³ Les salariés de l’ensemble Unibail Rodamco Westfield sont sans doute parmi ceux qui rapportent le plus à leur employeur puisque le bénéfice net moyen par tête est de 1 million € par an !

¹¹ Conseils financiers, juridiques et fiscaux d’Unibail-Rodamco : Deutsche Bank et Goldman Sachs interviennent en qualité de conseils financiers d’Unibail-Rodamco. Darrois, Villey Maillot Brochier, Allens, NautaDutilh, Shearman & Sterling LLP, Clifford Chance Europe LLP et Capstan Avocats interviennent en qualité de conseils juridiques. Lacourte Raquin Tatar, Loyens & Loeff et Allen & Overy interviennent en qualité de conseils fiscaux. Conseils financiers, juridiques et fiscaux de Westfield : Rothschild & Co intervient en qualité de conseil financier principal de Westfield. Jefferies et UBS interviennent en qualité de conseils financiers. King & Wood Mallesons, Skadden Arps, Slate, Meagher & Flom LLP et Debevoise & Plimpton LLP interviennent en qualité de conseils juridiques. Greenwoods et Herbert Smith Freehills interviennent en qualité de conseils fiscaux en Australie.