L’offre publique d’échange de Nokia sur les actions Alcatel-Lucent (ALU) a démarré le 18 novembre 2015. Deux offres se déroulent en parallèle en France et aux Etats-Unis car le groupe franco-américain est aussi coté à New-York. Aux Etats-Unis, les actionnaires (détenteurs d’ADRs) et les porteurs d’Océanes apporteront à une offre américaine déposée auprès de la SEC. Cette offre s’effectuera dans les mêmes conditions que l’offre française déposée auprès de l’AMF sur les actions Alcatel-Lucent (ALU) et porteurs d’océanes.

En France, les actionnaires individuels viennent de recevoir un courrier de leur intermédiaire financier, leur demandant s’ils souhaitent apporter à l’offre de Nokia sur la base d’une action Alcatel-Lucent donnant droit à 0,55 action Nokia. Tous ne sont pas familiers des opérations financières. Et encore moins des offres publiques d’échange (OPE) stricto sensu, c’est à dire sans alternative en cash. Or, les courriers des banques peuvent apparaître comminatoires. « Souhaitez-vous apporter vos titres à l’OPE ? » demande-t-on au petit porteur, sans lui expliquer ce qui va se passer s’il répond « non ». Il est tenté de renvoyer aussitôt le courrier sans savoir toujours à quoi il s’engage. Nous allons donc essayer d’éclairer ceux qui souhaitent prendre une décision en connaissance de cause.

- Il n’y a pas d’urgence à répondre au courrier de votre intermédiaire à propos de l’OPE. Donnez-vous le temps de la réflexion et lisez l’information de la société pour vous faire une idée. Êtes-vous prêt à encaisser une plus value ou une moins value si vous êtes amenés à vendre les actions ALU hors PEA, plutôt que de les apporter à l’échange ? Si vous voulez apporter vos titres ALU détenus hors PEA, renseignez-vous sur la fiscalité future des dividendes de Nokia. Si vous détenez vos titres ALU dans un PEA, ces questions ne se posent pas.

- Si vous ne répondez pas à votre banque, elle considèrera que vous n’apportez pas vos titres à l’OPE. Que se passera-t-il alors ? Dans l’hypothèse probable, où Nokia récupère tout de même in fine plus de 95 % des actions Alcatel-Lucent qui sont sur le marché, vous serez automatiquement indemnisé en cash d’ici mai 2016, sans avoir à faire aucune démarche.

- Retenez qu’aucun actionnaire d’Alcatel-Lucent n’est obligé d’apporter ses titres à l’OPE de Nokia et ceci jusqu’à la fin de l’opération de rachat d’Alcatel qui pourrait durer jusqu’à la mi-mai si elle est suivie d’un retrait de la cote.

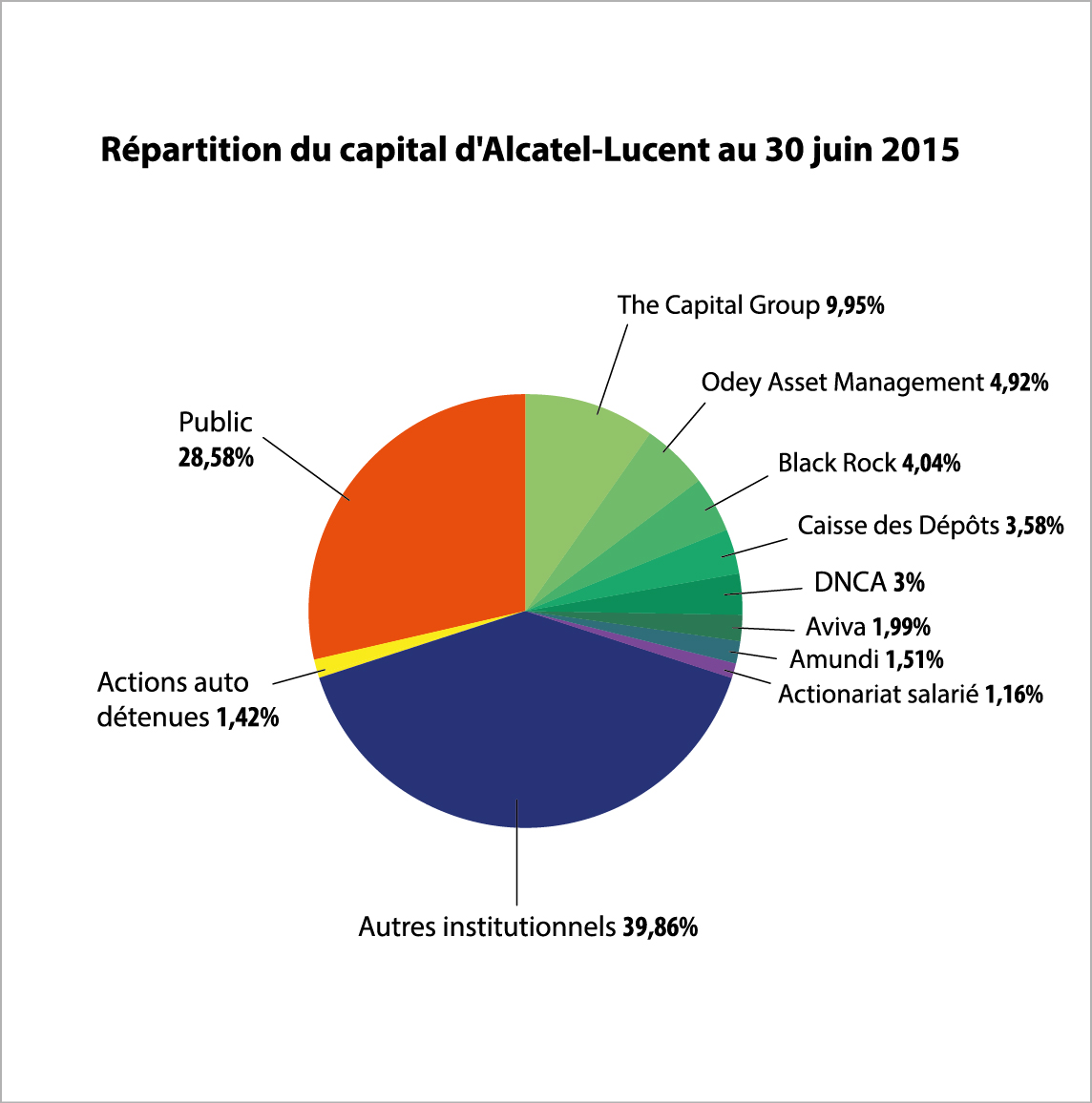

- Les actionnaires individuels d’Alcatel-Lucent qui n’apporteront pas à l’OPE entre le 17 et le 22 décembre, ne peuvent pas faire échouer (à eux seuls) l’OPE. Les actionnaires individuels possèdent environ 29 % du capital et il faudrait que 50 %

du capital ne soit pas apporté à l’OPE pour que Nokia échoue dans son rachat d’Alcatel-Lucent, car c’est bien d’un rachat qu’il s’agit. - Si Nokia récupère à peine plus de 50 % des actions Alcatel-Lucent, le 22 décembre 2015, sa situation sera inconfortable et le groupe finlandais peut être amener à relever la parité (0,55 actuellement) de l’OPE au profit des actionnaires d’Alcatel-Lucent dans le but de ramasser davantage d’actions. Ce n’est en aucun cas une obligation.

- Ceux qui ont l’intention d’apporter leurs actions Alcatel-Lucent et souhaitent participer au développement du nouveau Nokia Corporation ( nom qui sera donné à l’ensemble Nokia-Alcatel), peuvent apporter leurs titres maintenant ou plus tard ( deux autres occasions d’échange devraient être proposées si l’offre est un succès). En apportant leurs titres maintenant, ils augmentent les chances de réussite de Nokia. Quoiqu’il en soit, l’action Nokia sera accueillie dans le PEA. Elle est cotée sur Euronext à Paris depuis le 19 novembre sous le code Isin FI0009000681 et le code mnemo NOKIA.

- Tout actionnaire reste libre de vendre ses actions Alcatel-Lucent sur le marché quand bon lui semble s’il ne s’est pas engagé à les apporter mais il paiera les frais de bourse. N’hésitez pas à nous avertir en cas de problème en nous écrivant à contact@minoritaires.com.

- Quand faut-il vendre si c’est votre choix ? Attention, pendant et après l’OPE, la liquidité sur le titre Alcatel-Lucent, peut aller en diminuant au fil du temps et le cours de l’action peut en pâtir. En observant ce qui s’est passé récemment sur l’action Lafarge lors de l’OPE d’Holcim, ceux qui ont vendu en début d’OPE, ont mieux tiré leur épingle du jeu que ceux qui ont attendu la fin de l’opération pour céder leurs actions. Ce n’est qu’une observation, chaque cas est particulier.

Pour aller plus loin, voici les réponses à quelques questions que peuvent se poser les minoritaires :

Les termes de l’échange sont-ils satisfaisants pour les détenteurs d’actions Alcatel-Lucent ?

Les actionnaires d’Alcatel-Lucent pourront, s’ils le souhaitent, échanger leurs actions Alcatel-Lucent (ALU) contre des actions Nokia à raison de 0,55 action Nokia contre 1 action ALU. En tant qu’expert indépendant, Associés en Finance a été nommé par le conseil d’Alcatel-Lucent et a validé cette parité. L’expert a estimé, en appliquant trois critères d’évaluation que la parité de 0,55 était avantageuse pour les actionnaires du français.

En effet, elle offrirait une prime de :

+6% par rapport à la parité implicite qui ressort des cours de bourse des deux actions au 9 avril 2015,

+10% par rapport à la valorisation relative des deux groupes ressortant de l’approche par la méthode des comparables (en référence à un échantillon d’équipementiers télécoms)

+6% à +14% par rapport à la valorisation obtenue en actualisant les flux de trésorerie prévus des deux sociétés

Conclusion : La parité ALU/Nokia a été vivement contestée au printemps 2015 par plusieurs actionnaires, à juste titre. Aussi bien des activistes que des actionnaires individuels. Toutefois, le deal était déjà bouclé par les dirigeants et le conseil d’Alcatel-Lucent et aucune révision n’est intervenue. Dans les documents de l’OPE disponibles sur le site https://www.newconnectivity.com, l’évaluation indépendante établit une valeur pour l’action ALU qui date d’avril 2015.

Deux remarques : primo, en six mois, la situation d’Alcatel-Lucent semble s’être redressée et c’est donc une valeur a minima, secundo, Nokia va prendre le contrôle d’Alcatel en payant une prime minime (les actionnaires d’Alcatel-Lucent ne détiendront plus qu’un tiers du capital du nouveau groupe), ce qui constitue donc un cadeau. Pour mémoire, Air Liquide s’apprête à lancer une OPA sur Airgas, avec une prime de 35 % sur le cours de Bourse précédent l’annonce.

Les conditions du rapprochement ont-elles changé depuis l’annonce de la parité le 15 avril 2015 ?

Effectivement, les économies de coûts d’exploitation liées au rapprochement avaient été fixées à 900 millions €/an à compter de 2019. Cet objectif a été accéléré, le 29 octobre 2015 : les synergies sont prévues dès 2018.

Par ailleurs Nokia s’est engagé à reverser 4 milliards € de dividendes aux futurs et actuels actionnaires de Nokia. Il s’agit de convaincre les porteurs d’Alcatel-Lucent d’apporter leurs actions et les porteurs de Nokia de voter l’augmentation de capital en AG. En plus du dividende ordinaire qui sera versé en 2016 et 2017, le groupe prévoit de proposer au vote des actionnaires, le versement d’un dividende exceptionnel de 0,10 € par action en 2016 ainsi qu’un plan de rachat d’actions Nokia de 1,5 milliards € sur deux ans.

Le groupe finlandais compte également réduire la dette de l’ensemble de 3 milliards €. Les économies de frais financiers liées à la réduction de la dette, restent de l’ordre de 200 millions €/an dès 2017.

Ce plan d’optimisation de la structure financière du nouvel ensemble rebaptisé Nokia Corporation sera mis en place une fois l’OPE terminée et la vente de la filiale HERE achevée, probablement pas avant le mois de mai 2016.

Peut-il y avoir une contre-offre sur les actions ALU ?

Il y a peu de chance. Les dirigeants d’Alcatel-Lucent sont en effet tenus de ne pas solliciter ou favoriser une contre-offre. En revanche, si on proposait au conseil d’Alcatel-Lucent, une offre à un prix supérieure qu’il soit amené à accepter de bonne foi, Alcatel-Lucent devrait payer à Nokia des pénalités « de dédit » de 300 millions €.

Nokia peut-il améliorer son offre ?

C’est en effet possible théoriquement. Si les actionnaires d’Alcatel-Lucent renâclent à apporter leurs actions ALU, Nokia pourra améliorer la parité en cours d’OPE.

Toute modification de l’offre doit être effectuée au plus tard dans les cinq jours de négociation français précédant la clôture de la période d’offre française. Elle est soumise à l’autorisation préalable de l’AMF.

Par ailleurs, si le calendrier devait s’étaler sur une période plus longue pour une raison ou une autre ( le protocole d’accord est valable jusqu’au 30 juin 2016 avec une possibilité de prorogation au 30 septembre) et que Nokia souhaite entre temps, verser un dividende à ses actionnaires, la valeur de l’action Nokia serait diminuée d’autant. Nokia s’est engagé dans ce cas, à réviser la parité en faveur des actionnaires d’Alcatel-Lucent.

Comment se déroule l’offre, selon quel calendrier ?

Depuis le 17 novembre 2015, tous les documents d’information sont disponibles sur le site de l’AMF (décisions et informations : Nokia ou Alcatel-Lucent) et sur le site de Nokia dédié à l’offre et à l’AG de ses actionnaires http://www.newconnectivity.com/

1 / Première période de l’OPE

18 novembre 2015 : début de l’OPE

19 novembre 2015 : les actions Nokia sont cotées sur Euronext

2 décembre 2015 : les actionnaires de Nokia se réunissent en assemblée générale pour voter l’augmentation de capital qui va permettre de rémunérer les titres Alcatel-Lucent qui seront apportés à l’échange.

NB : si l’AG de Nokia refuse de voter ( aux deux tiers) en faveur cette émission de nouvelles actions Nokia, l’opération d’échange est annulée. Nokia doit verser une indemnité de 150 millions € à Alcatel-Lucent.

23 décembre 2015 : la première période de l’OPE de Nokia sur ALU se termine.

L’action Alcatel-Lucent devrait à compter de ce jour et jusqu’au 30 décembre se voir attribuer un code temporaire FR0013046646 qui remplacera ( pendant cette période) le code habituel de l’action ALU, FR0000130007.

Attention au code temporaire

Notez par avance sur certains PEA de certains intermédiaires dysfonctionnent assez souvent lorsqu’il y a changement de code temporaire d’une valeur. La vente ou l’achat sur le PEA de votre ligne d’actions ALU peut devenir impossible car l’intermédiaire a oublié de « rebrancher le nouveau code temporaire » ALUT, ce qui est généralement pénalisant pour les vendeurs.

Le problème a été signalé à plusieurs reprises à l’AMF qui aurait dû intervenir auprès des intermédiaires financiers. Si toutefois, cette mésaventure se reproduit à nouveau, vous devez d’abord conserver des preuves de ce dysfonctionnement (copie d’écran de votre PEA), puis vous adresser à l’AMF pour le signaler à l’adresse :

http://www.amf-france.org/Formulaires-et-declarations/Contact.html?lst_select_form_theme_id=signalement

ou par téléphone au numéro Épargne Info Service : 01 53 45 62 00

Garder un trace de cet appel (et de la preuve) et avertissez-nous par mail à contact@minoritaires.com, en indiquant chez quel intermédiaire financier ce problème s’est présenté. Votre intermédiaire doit pouvoir passer votre ordre de vente ou d’achat éventuel de titres Alcatel en mode manuel.

Entre le 30 décembre et le 6 janvier : l’AMF communique les résultats de l’offre.

7 janvier 2016 : pour les porteurs de titres Alcatel-Lucent qui ont accepté l’échange contre des titres Nokia, le réglement livraison intervient. Les nouvelles actions Nokia ainsi créées sont cotées à Paris et à Helsinski.

Situation numéro 1: Nokia obtient moins de 50 % des actions ALU (en France et aux Etats-Unis yc Oceanes et dilution), l’opération d’échange est annulée.

Situation numéro 2: Nokia obtient plus de 95 % des actions ou des droits de vote ALU, l’OPE est terminée. Nokia lancera dans les 3 mois une offre publique de retrait obligatoire (OPRO). Le groupe finlandais proposera une nouvelle fois l’échange des actions ALU en actions Nokia ou sinon, indemnisera en cash, les actionnaires qui n’ont pas apportés ( et qui n’ont pas vendus leurs actions).

Situation numéro 3 ( la plus probable): Nokia obtient entre 50 % et 95 % des actions ALU (en France et aux Etats-Unis yc Oceanes et dilution). La procédure se poursuit comme suit avec la réouverture de l’offre :

2/ Deuxième période : réouverture de l’OPE

14 janvier 2016 : L’offre est réouverte. Les actionnaires qui le souhaitent ont une deuxième occasion d’apporter leurs titres Alcatel-Lucent dans des conditions similaires.

3 février 2016 : clôture de l’offre d’échange réouverte. Fin de l’OPE.

8 février 2016 : Résultat de l’offre, l’AMF communique sur la position de Nokia dans le capital d’Alcatel-Lucent après cette deuxième offre d’échange.

12 février 2016 : les porteurs de titres Alcatel qui ont demandé l’échange sont livrés dans les jours qui suivent et les nouvelles actions Nokia peuvent être échangées en Bourse de Paris ou d’Helsinki.

Que se passera-t-il le 12 février, si Nokia a obtenu plus de 95 % des actions ALU ?

L’hypothèse est probable. Si Nokia a récupéré plus de 95 % du capital d’Alcatel-Lucent via l’OPE, le groupe aura environ jusqu’à la mi-mai ( 3 mois), pour s’approprier 100 % des actions qui restent sur le marché via une offre publique de retrait obligatoire (OPRO). Les actionnaires se verront proposer de nouveau l’échange contre des actions Nokia (en principe dans les mêmes conditions).

A l’issue de cette nouvelle possibilité d’échange, les actionnaires qui n’auront pas apporté leurs actions seront expropriés d’office. Nokia leur versera un montant en cash pour les indemniser. Ce montant en cash fera l’objet d’une expertise indépendante. Un projet d’OPRO récapitulant ces opérations et leur calendrier sera préalablement déposé à l’AMF.

Si l’offre est un succès, Nokia pourra ainsi détenir la totalité des actions Alcatel-Lucent dès la mi-mai et décider de fusionner les deux groupes.

Que se passera-t-il si Nokia ne récupère pas 95 % du capital d’Alcatel-Lucent avant la mi-mai et ne peut mettre en œuvre une OPRO ?

Dans l’hypothèse où Nokia détient plus de 90 % des actions ALU, Nokia peut demander à Euronext, une radiation des actions ALU de la cote.

En outre, si, une fois passé le délai de trois mois, Nokia détient moins de 95 % d’Alcatel-Lucent, le groupe finlandais peut décider de mettre en œuvre une fusion des deux groupes. L’opération sera alors soumise à l’AMF, en application de l’article 236-6 du règlement général (analyse des conséquences de la fusion au regard des droits et intérêts des actionnaires d’Alcatel-Lucent). L’Autorité des marchés sera censée veiller à ce que les droits des actionnaires minoritaires ne soient pas spoliés.

Les actions Nokia reçues en échange sont-elles éligibles au PEA ?

Oui, la Finlande faisant partie de la zone euro depuis le 1er janvier 1999, les actions du finlandais Nokia seront éligibles au PEA.

Pour les actions Alcatel-Lucent au nominatif pur que faut-il faire pour l’échange ?

Si vos actions Alcatel-Lucent sont au nominatif pur, vous devrez demander rapidement leur inscription au nominatif administré pour procéder à l’échange. En effet, Nokia ne propose pas l’inscription de ses actions au nominatif pur. Voici le numéro de téléphone où vous pouvez vous renseigner : 0800 354 354 ( munissez-vous de vos codes)

Retrouvez ici le prospectus de l’opération

A lire également :

Nokia gâte le PDG d’Alcatel, Philippe Camus

Alcatel-Lucent/Nokia : une opération orchestrée par un patron mercenaire

Nokia/Alcatel-Lucent : une parité de fusion biaisée

Les entourloupes médiatiques de Michel Combes chez Alcatel

Nous avons indiqué dans l’article : Que se passera-t-il si Nokia ne récupère pas 95 % du capital d’Alcatel-Lucent avant la mi-mai et ne peut mettre en œuvre un retrait obligatoire ? Dans l’hypothèse où Nokia détient plus de 90 % des actions ALU, Nokia peut demander à Euronext, une radiation des actions ALU de la cote. En outre, si, une fois passé le délai de trois mois, Nokia détient moins de 95 % d’Alcatel-Lucent, le groupe finlandais peut décider de mettre en œuvre une fusion des deux groupes. L’opération sera alors soumise à l’AMF, en application de l’article 236-6 du règlement général (analyse des conséquences de la fusion au regard des droits et intérêts des actionnaires d’Alcatel-Lucent). L’Autorité des marchés sera censée veiller à ce que les droits des actionnaires minoritaires ne soient pas spoliés. Conclusion : il faudra tenir bon en espérant que l’AMF fera en sorte que… Lire la suite »

Bonjour

Juste une question complémentaire concernant votre article qui soit dit en passant est très bien réalisé 🙂

Que se passera t il si Nokia est en dessous de la barre des 90% au 12 février prochain ? Ce cas là n’est pas évoqué dans votre article ?

Cordialement.

Bonjour

Vous parlez en dernier ressort d’un remboursement en cash a ceux qui n’aurait pas apporté à l’ope . Sur quelle base de prix serait-il fait ? Merci

Bonjour,

En réponse à votre question, nous ne pouvons malheureusement pas traiter les cas particuliers. Toutefois, voici ce qui est inscrit dans le prospectus de l’offre concernant les plus-values. Ca ne semble pas limpide, mais vous êtes censé trouver la réponse à votre question en page 60 du document disponible à l’adresse ci-dessous:

http://www.minoritaires.com/wp-content/uploads/2015/11/prospectus-OPE-NOKIA-ALU.pdf

Bonjour,

Merci pour votre article très bien structuré et très bien écrit. Une question toute bête pour être sure de bien comprendre. J’ai acheté mes actions Alcatel-Lucent assez chères, j’en ai qui sont placées dans un PEA et d’autres sur un compte titres. Je vais échanger les actions dans le PEA mais je me demandais si l’échange, pour le compte titres, allait effacer la moins-value (j’attendais pour vendre mes actions Alcatel-Lucent de vendre en même temps des actions pour lesquelles j’ai une forte plus-value afin que plus et moins s’annulent — j’espère que je suis claire :-). Si l’offre annule ma moins-value, il serait plus rentable fiscalement pour moi de vendre mes Alcatel-Lucent ? Si oui, quel serait le meilleur terme selon vous (je lis dans l’article que je peux encore attendre jusque début janvier)

Merci de vos encouragements. Vous ne savez pas quoi faire comme beaucoup de petits porteurs. Il est difficile de décider à votre place ne connaissant pas vos enjeux ni votre +/- value. Si vous avez ciblé une valeur où réinvestir, qui vous semble présenter un potentiel de plus value à court terme intéressant, vous aurez probablement intérêt à vendre vite vos titres ALU et à réinvestir la somme de façon plus opportune. Sinon, vous prenez peu de risques à garder vos actions ALU. Surveillez-les bien ( surtout tout début janvier). Si elles gagnent 10 %, ce sera peut-être le moment de les vendre, à moins que Nokia ne lance une offre plus généreuse. Notez que si vous n’excluez pas d’apporter vos titres à l’échange, il n’y a pas d’urgence puisque d’autres occasions de le faire se présenteront dans les mêmes conditions ( sous réserve que Nokia ramasse plus de 50… Lire la suite »

Bonjour,

Mes compliments pour votre article sur l’OPE que Nokia fait sur Alcatel-Lucent.

Toutefois, je ne suis pas assez « intelligent » pour comprendre s’il vaut mieux que je garde mes actions Alcatel-Lucent ou bien que j’accepte l’offre de Nokia et ce malgré votre excellent article. Je ne sais pas quoi faire. Meilleures salutations. Mr Pellegrini